El Gobierno colocará el jueves un bono en pesos por US$ 1.000 millones a aseguradoras y grandes inversores. Lo harán en moneda nacional bajo la modalidad ‘dollar linked’.

Galería de fotos

Galería de fotos

Por Paola Quain (*)

Mientras que parte de la vieja militancia conmemoraba ayer el Día de la Lealtad Peronista, el Gobierno dio un paso en su vuelta a los mercados de capitales. Anunció que emitirá deuda en pesos atada al dólar para sobrellevar el cierre de año sin una reducción del gasto, y al mismo tiempo con un test para, hipotéticamente, salir a pedir dólares al exterior en medio de la pelea contra los fondos buitres.

El Gobierno confimó ayer que la semana próxima realizará una colocación de deuda en el mercado local por un monto de hasta US$ 1.000 millones, con un mínimo de US$ 500 millones. El título estará nominado en dólares estadounidenses, pero serán suscriptos y pagados en pesos al tipo de cambio oficial (dollar linked).

Economía informó que el próximo jueves se llevará a cabo la primera licitación por unos US$ 500 millones por un plazo de dos años. Para ser más atractivo para los inversores, tendrá un cupón de 1,75%, los intereses serán pagaderos en forma semestral y la amortización será al vencimiento.

La emisión será financiada por aseguradoras y fondos de inversión. De hecho, ayer por la tarde fueron convocados por Facundo Bocco, subsecretario de Financiamiento, en el Palacio de Hacienda, unos treinta especialistas de la City que debatieron los aspectos técnicos de la colocación.

Los financistas sugirieron que el Estado realice emisiones en diferentes plazos, “porque esto ayudaría a tener una curva de rendimientos que serían una referencia para las emisiones dollar linked tanto de provincias y privados”.

Las últimas colocaciones del Estado nacional en pesos habían estado atadas a tasa Badlar en septiembre, por $ 10.000 millones (AS16), y en marzo otros $ 10.000 millones también atados a Badlar (AM16), mientras que en mayo se realizó la emisión en dólares para el pago a Repsol (AY 24) por US$ 3.250 millones.

Para el economista Marcelo Blanco, emitir bajo dollar linked permite obtener fondos de las aseguradoras “pero es una alternativa que pone en evidencia las limitaciones que tiene el Gobierno para conseguir financiamiento”. Según evaluó, la actual gestión necesita financiar el déficit “pero al mismo tiempo fortalecer el nivel de reservas y esto no ayuda al problema”.

De acuerdo con Blanco, a medida que se profundizan los problemas económicos “queda más en evidencia la urgencia del arreglo con los holdouts”, y consideró que, si bien antes era una opción, ahora es una necesidad para llegar a fines del 2015 con un nivel razonable de reservas. Cerca del Ministerio de Economía afirmaron, además, que esta colocación funciona como un “test” para mostrar que hay posibilidades de conseguir financiamiento mientras se resuelve el litigio con los holdouts para salir a buscar divisas.

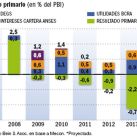

Festival de bonos. Por otro lado, para llegar a fin de año sin recortar el gasto ni seguir emitiendo pesos por sobre lo que fija la Carta Orgánica del Banco Central, ayer se publicaron en el Boletín Oficial dos nuevas emisiones por un total de $ 6.500 millones, con lo que completa en lo que va del año más de $ 226 mil millones con la suma de diferentes instrumentos para financiar el déficit público y el pago a Repsol, el Club de París y organismos financieros internacionales. Unos $ 1.500 millones serían suscriptos por el Fondo de Garantía de Sustentabilidad (FGS) de la ANSES.

Para los analistas del mercado, el Gobierno busca dar señales de calma a los ahorristas, teniendo en cuenta el ritmo de caída de reservas del Banco Central que no se verá aliviado por estas medidas, pero eventualmente sí por la llegada de dólares financieros del exterior.

Esperan hasta US$ 5 mil millones

Las búsqueda de financiamiento en el mercado local ayuda, según analistas, a aspirar pesos de la plaza local, mientras que el uso de títulos atados a la evolución del tipo de cambio —más un cupón de 1,75%— resulta atractiva para los grandes inversores. Sin embargo, fuentes del mercado pusieron especial énfasis en que la tasa que el Estado nacional podría lograr en territorio doméstico, no podría, de ningún modo, ser una referencia para una futura colocación de deuda internacional.

Las expectativas de los referentes de la City es que el bono dado a conocer ayer sea el primer paso de colocaciones que totalicen unos US$ 5.000 millones hasta fin de año, según las necesidades de financiamiento estimadas por los departamentos de research, en un marco de mayores controles sobre el dólar.

(*) Este artículo fue publicado en la edición 931 del diario PERFIL.